MONEY

2022.04.01

MONEY

2022.04.01

※本ページはプロモーションが含まれています

「フリーランスになってクライアントから請求書作成を依頼されたけど、請求書の作り方がわからない」、「フリーランスになってから困らないように、あらかじめ請求書の意味や役割を知っておきたい」などと思われていませんか。

本記事では、フリーランスの請求書の作り方や、フリーランス3職種(ライター、Webエンジニア、Webデザイナー)の請求書のテンプレート、請求書を発行するタイミングや意味など、フリーランスが知っておくべき請求書関連の情報をまとめてご紹介します。

目次

請求書を発行する作業はフリーランスにとっては面倒に感じる作業でもありますが、請求書を発行すること自体にメリットがあります。それでは、メリットはどのような点にあるのでしょうか。

本項では、フリーランスが請求書を発行するメリット・意味を、フリーランス側と、クライアント側それぞれの視点からご説明します。

請求書を発行することで、納品したサービスや商品に対しての料金を請求する権利を主張できます。契約の段階であらかじめ決定されていた業務の内容や、業務提供をきちんと行ったことを確認するものです。クライアントは請求書を受け取ることで、フリーランスが提供した業務を確認し、請求額を確認できます。

フリーランスが請求書を発行する段階ですでにサービス提供が終わっているので、請求書を発行・提出するということは、フリーランス側に「提供したサービスの対価について、クライアントに支払いを促す」ことを意味します。

万が一、クライアントがフリーランスにサービス提供の対価を支払わないトラブルが起きた際にも、請求書を使って売掛金を回収する権利を主張することが可能です。

フリーランスが発行する請求書はクライアントにとっても大きな意味を持ちます。請求書が税務上の重要証拠書類となるのです。

クライアントにとって、フリーランスに発注した費用は経費になります。しかし、経費として税務署に認めてもらうためには、フリーランスの請求書が必要です。とくに、クライアントが消費税を納める必要がある法人の場合、消費税法上「請求書がないと経費として認められない」と定められているため、請求書を求められるケースがほとんどです。

もしフリーランスの方が「請求書は発行できません」とクライアントに主張するようなら、経費で外注費用を落とせなくなるので、他のフリーランスに仕事を発注してしまうでしょう。それほど請求書は重要だということです。

フリーランスにとっても、クライアントにとっても、請求書には大きな意味とメリットがあります。ただ、これからフリーランスになる方や、フリーランスになりたての方は、請求書を発行するタイミングがわからないことでしょう。

そこで本項では、フリーランスがクライアントに請求書を発行すべきタイミングをご紹介します。請求書発行についてクライアントから何も指示されていないような場合には、以下で紹介するタイミングごとに請求書を発行してみてください。

請求書の発行頻度・タイミングで最も多いのは、月に一度発行するパターンです。クライアント企業が個別に設定している締め日までに、サービスを提供した成果物に対して請求書を発行します。

大抵、締め日は月末で、請求書を発行した金額が支払われるのは翌月末、というパターンが多いです。

月に一度発行するパターンと同じくらい多いのが、単発のサービス提供が終わるたびに請求書を都度発行するパターンです。一つのサービス提供ごとに請求書を発行するので、請求書発行手続きに費やす時間が多くなり、月に一度発行するパターンよりも面倒です。

ただし、サービス提供の都度、請求書を発行することにもメリットはあります。請求書を毎回発行することで、サービス提供の対価を着実に回収できる、という点です。

フリーランスが請求書を発行したら、クライアントに渡すだけで終わりではありません。フリーランス側もクライアントに渡した請求書を保存しておく必要があります。保存期間は原則5年間です。なお、請求書を作成した日から作成するものではありません。事業年度が終わり、確定申告書を出したタイミングから起算して5年間なのでご注意ください。

また、フリーランスは請求書だけではなく、確定申告書類作成にあたり帳簿についても作成しなければなりません。帳簿についても7年間の保存義務があります。請求書と帳簿は一緒に保存しておくと、万が一税務署の職員の方の訪問を受ける場合でも安心でしょう

フリーランスにとっての請求書の重要性やメリットについてはよく理解していただけたでしょう。請求書はクライアントが発注費用を経費にするためにも必要で、消費税法で請求書の書き方についても必要な項目が定められています。

それでは、請求書はどのように書けばいいのでしょうか。本項で、請求書に記載すべき事項についてそれぞれ解説します。

請求書にはクライアントの宛名を記入する必要があります。クライアントの宛名は請求書の左上に記載するのが通例です。

クライアントの宛名の書き方はメールや他の書類のときと同様です。個人ではなく会社や部署宛の場合、会社や部署の後に「御中」をつけます。他方、担当者の個人名まで記載する必要がある場合、個人名の後に「様」を付けます。「御中」と「様」をきちんと使い分けて記載してください。

フリーランスが発行する請求書には、請求書を発行するフリーランスの氏名を記載します。仕事用の屋号を作成して届け出ている方は、屋号も一緒に記載してあげると親切でしょう。記載場所は右上であることが通例です。

フリーランスの請求書には、請求書の発行日(請求日)と、クライアントの支払い期日を両方記載する必要があります。請求書の発行日は請求書を書き上げた日ではなく、クライアントの締め日を記載します。支払い期日は、クライアントの支払日を記載すれば大丈夫です。通例では、右上の箇所に記載します。

請求(取引)内容もフリーランスが発行する請求書には記載必須の内容です。フリーランスが実際にクライアントに提供したサービスと、品数、サービスの詳細、価格をそれぞれの品目ごとに記載します。書き方に細かなルールはありません。クライアントから指定があればクライアントの指定通りに記載すればいいでしょう。

請求(取引)内容は後から見返したときにどのようなサービスを提供したのかはっきりと理解できるようにするため、できる限り細かく記載するといいでしょう。

請求(取引)金額も記載します。金額を記載することで、フリーランスとクライアントの間で契約金額について合意した証拠となります。消費税10%分についても記載します。

フリーランスは年収1,000万円を越えるまでは消費税が免税されることが知られています。逆に年収1,000万円を超えると、消費税を納めなければならなくなるのです。しかし、年収1,000万円を超えない免税事業者の方であっても、消費税を請求することは可能です。フリーランスは消費税を後で納める必要がないにもかかわらず、消費税を請求して消費税分多く手に入れることができます。

この消費税分は従来「益税」と呼ばれてきました。消費免税事業者が得をする部分であるためです。しかし、この「益税」は「インボイス制度」という新制度の導入で事実上なくなることが予想されています。詳細については後述しますが、事実上、これからのフリーランスは年収1,000万円を超えなくとも消費税の納税を求められるケースが多くなります。

また、フリーランスのクライアントが法人である場合、クライアントにあわせて源泉徴収税についても記載する必要があるケースもあります。クライアントごとにルールは異なりますので、クライアントに確認してみてください。

クライアントに提出する請求書には、フリーランス自身の振込先情報も記載します。振込先情報とは銀行口座の情報です。支店名、銀行名、口座名義、口座番号を下の備考部分などに記載して、クライアントに振込先を指定します。

請求書には請求書番号と呼ばれる番号を記載しておくのが通例です。請求書番号はクライアントが利用するものではなく、フリーランス自身が利用するものなので、採番ルールはご自身で決めてしまって問題ありません。請求書を管理しやすいルールにしてみてください。

例えば、「〇〇(英字、取引先ごとにつける)-〇〇〇〇(数字、通し番号)」のような採番ルールにすると管理しやすいです。「AA-0001」のような番号になります。

フリーランスの請求書の末尾には、特記事項(備考)などを記載することもできます。具体的な内容としては、取引内容で補足しておきたいことや、源泉徴収についての情報、その他記載しておきたい情報などを記載します。

フリーランスの請求書に記載すべき項目についてご説明しましたが、実際にどのような内容になっているのか具体例を見てみないと書きづらいでしょう。どのような配置で構成すべきなのかなども、一定の型があります。

そこで本項では、フリーランスが書くべき請求書のテンプレート・実際の事例をご紹介します。フリーランスで多い業種であるWebライター、Webエンジニア、Webデザイナーそれぞれについて請求書のテンプレート・事例をお見せします。

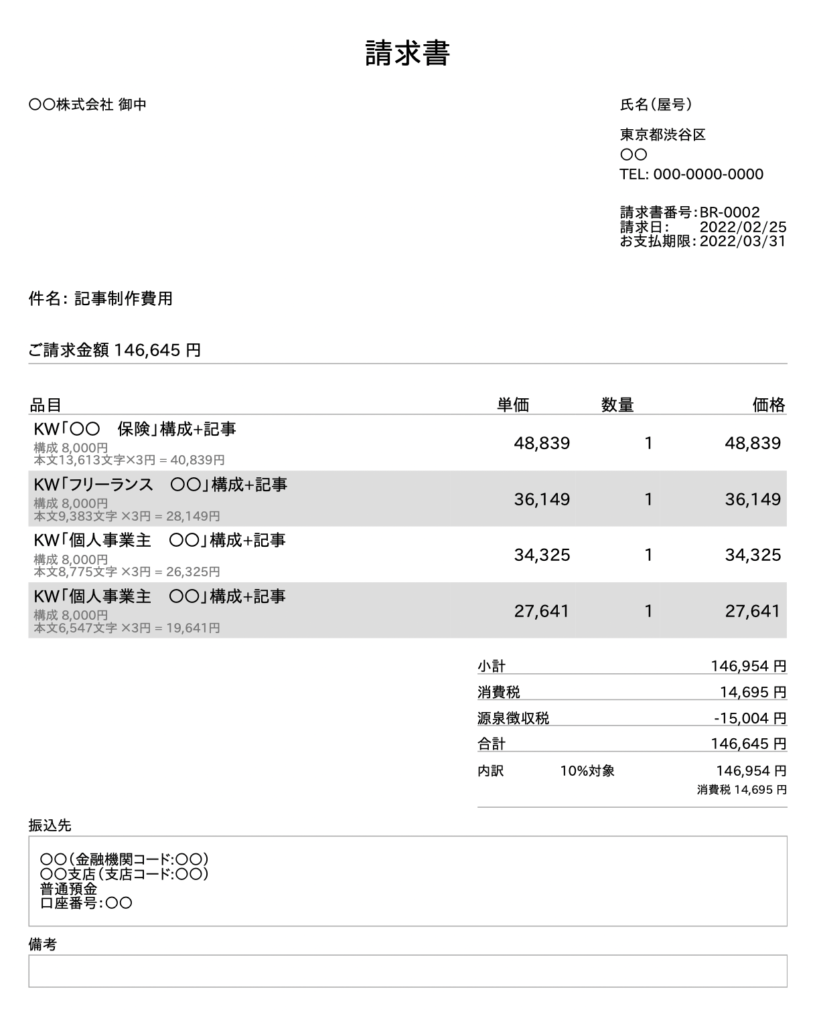

フリーランスライターの請求書の具体例・テンプレートをご紹介します。この事例はフリーランスのWebライターの事例です。必要事項をすべて記載した上で、1つの記事ごとに費用を計算し、1記事で1行を使っています。

フリーランスのWebライターの場合、文字単価で作成費用を計算することが多いです。1記事ごとに費用が異なるので、記事ごとの単価を記載しなければならず、このような形式になっています。源泉徴収についても記載しているパターンです。

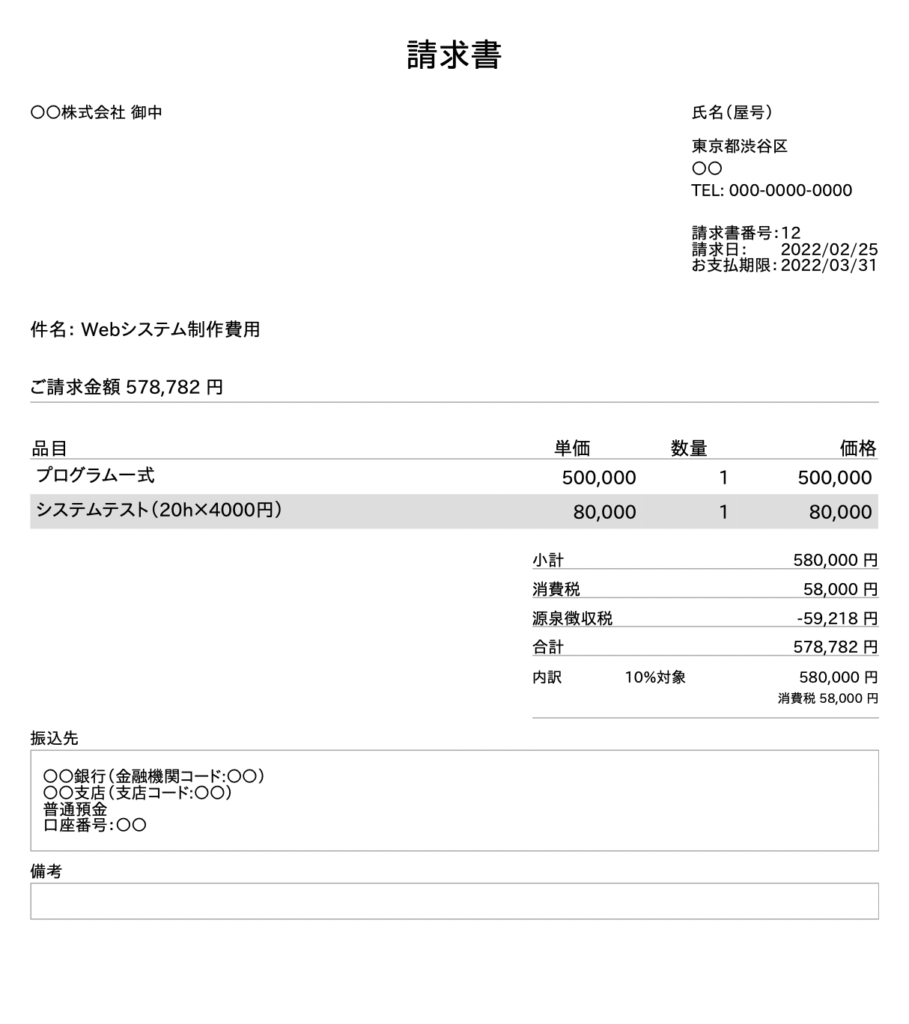

フリーランスWebエンジニアの請求書の事例・テンプレートをご紹介します。必要事項は一通り記載した上で、品目ごとに金額を記載します。

Webエンジニアの場合、納品した成果物をより細かく切り分けて記載することも可能です。プログラムごとや、フェーズごと(設計・実装など)などに切り分けてもいいでしょう。また、単価の計算方法について、成果物単位なのか、時給単位なのか、人月単位なのかといった情報も書き添えておくと、後でトラブルになりにくいです。

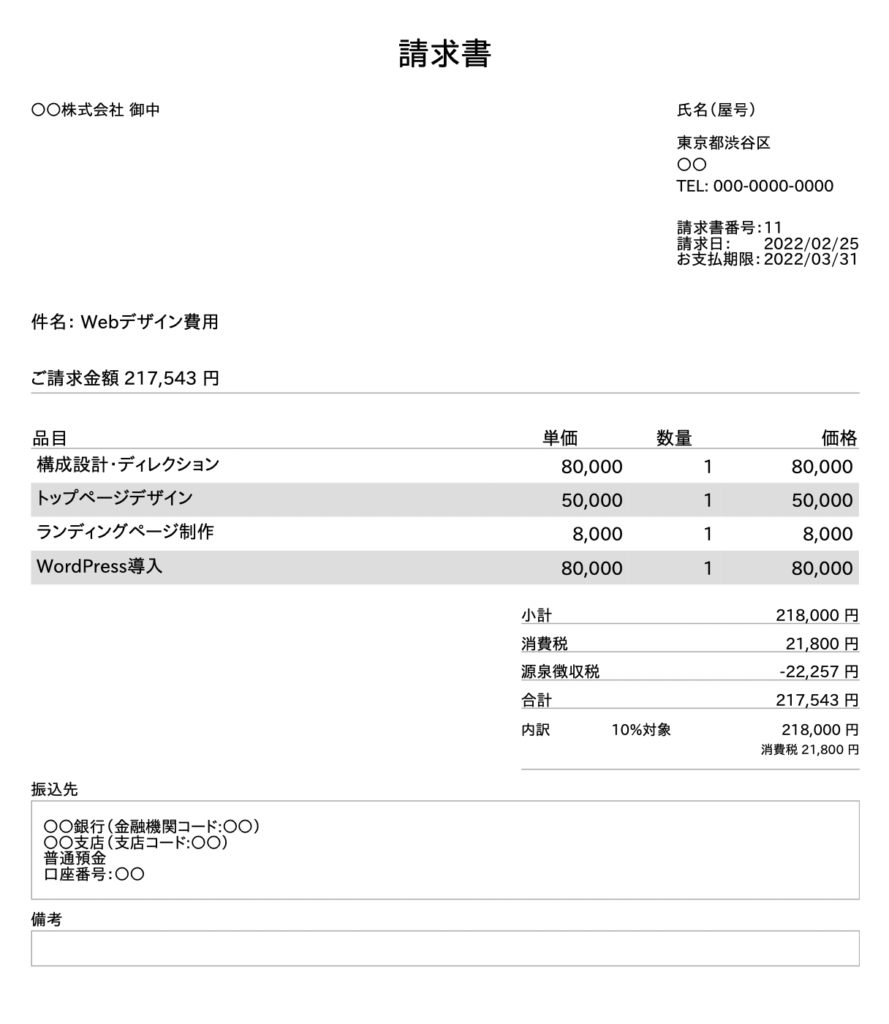

フリーランスWebデザイナーの請求書の具体例・テンプレートをご紹介します。フリーランスWebデザイナーの請求書の場合も基本的な必要事項の書き方は他の職種同様です。

フリーランスWebデザイナーの品目の書き方は、設計部分やWordPressの導入など、工程ごとに記載しておいたほうが後でトラブルが発生しづらいのでおすすめです。

フリーランスが請求書を作成するタイミングは、月末やサービス提供終了のタイミングが多いです。これらのタイミングで請求書を発行する際には、スピード感が求められます。そのため、あらかじめ出来あがっている請求書のテンプレートを利用できたほうが便利です。

そこで本項では、無料で利用できるツールも含め、フリーランスが請求書のテンプレートを利用できる請求書作成サービスをご紹介します。請求書に必要な項目を自然と網羅してくれるこれらのサービスをぜひ利用してみてください。

マネーフォワードクラウド請求書は、クラウド会計ソフトであるマネーフォワードクラウドと連携して使える請求書作成サービスです。請求書だけではなく、同じく必要になる見積書や納品書なども豊富に用意されているテンプレートを使って簡単に作成できます。

請求書を作成したら、ワンクリックでPDF化やメールへのデータ添付も可能です。さらに、それぞれの請求書に対して「入金済み」などのステータスで一覧管理できるので、せっかく提供したサービスに対する請求漏れ・入金漏れを防げます。マネーフォワード会計クラウドとも連携すれば、売り上げ金額を仕分けし、確定申告書類を作成するのも簡単です。インボイス制度に対応した請求書も作成できます。

フリーランス向けの「パーソナル」コースの「年額プラン」なら、月額980円で確定申告向け書類の作成ができるマネーフォワードクラウド会計と、請求書作成サービスなどがまとめて利用可能です。1ヶ月間の無料お試し期間もあるのでまずはお気軽に利用してみてください。

MISOCAは請求書・納品書・見積書をWebブラウザ上で簡単に作成できるクラウド請求書作成サービスです。ロゴや、印影を登録して作成できる点も魅力になっています。PDF化やメール添付だけでなく、請求書作成・郵送業務もワンクリックで完了させられて便利です。

MISOCAは確定申告ソフト「弥生」を提供する会社が提供しているサービスなので、弥生関連の会計ソフトとは容易に連携が可能なだけでなく、マネーフォワードクラウドやfreeeなど他の会計ソフトとも連携可能です。

さらに魅力的なのは料金体系です。毎月の請求書作成枚数が5通までなら、サービスの利用料金は半永久的に無料です。また、月間の請求書作成15通までを作成できる「プラン15」や、100通まで作成できる「プラン100」も、初年度は完全無料で利用できます。

クラウド会計ソフト freee会計は、クラウド会計ソフトのなかでもシェアNo.1を誇るソフトです。○×の質問に答えていくだけで確定申告のための書類作成が容易にできます。また、隙間時間にもスマホアプリを利用して確定申告ソフトを気軽に作成できる点も魅力と言えるでしょう。レシートを撮影するだけで簡単に経費を入力することができるのもユニークです。

クラウド会計ソフトではあるものの、請求書作成もテンプレートから簡単にできます。クリックやタップでポチポチとやっていくだけですぐに請求書が作成可能です。アプリからスマホでも請求書作成できます。

料金プランは複数ありますが、最初の30日間は無料なので、まずはお気軽に利用してみてください。

RaQool(ラクール)はExcelで管理している顧客情報から請求書や見積書のテンプレートを簡単に作成できる、クラウド請求書作成サービスです。顧客の数が多いため、情報をExcelで管理しなければならない業種のフリーランスの方にとくにおすすめと言えるでしょう。一度顧客情報をRaQoolのシステムに取り込んでしまえば、顧客だけでなく見込み顧客も含めた多くの顧客情報を管理するシステムとしても利用できます。

他のクラウド請求書作成サービスと同様、スマホやタブレットからも簡単に請求書を作成可能です。顧客数が5件までなら、請求書作成・見積書作成は何通作っても無料です。顧客を5,000件まで登録できる「スタンダード」プランでも、月額980円と非常に安価に利用できます。

MakeLeaps(メイクリープス)は、Webブラウザ上で簡単に請求書を作成できるクラウド請求書作成サービスです。見積書や請求書を作成できるだけではなく、請求日や入金予定日をデータではっきり可視化できるので、資金繰りを常に確認し、安心することができます。さまざまな書類をデジタル上で一覧化できるので、書類管理も非常に楽です。

ショップを運営しているフリーランスなどの場合は、顧客への請求書送付も面倒でしょう。その場合でも、請求書の郵送代行が1枚あたり148円(税抜き)で利用できるので、請求書業務を安価に代行してもらえる選択肢を使えます。すべてのプランが30日間無料で利用開始できて、取引先を10社まで登録できる「個人プラン」は安価に月額500円から利用できます。

2023年10月1日からインボイス制度が実施されます。このインボイス制度が最も大きな影響を与える対象が、消費税免税事業者の年収1,000万円以下のフリーランスなのです。

じつは、インボイス制度が導入されても、インボイス制度に対応せず今まで通りに仕事を続けることも可能です。しかし、インボイス制度に対応しておかないと、免税対象の年収1,000万円以下のフリーランスは仕事が激減する可能性があります。そのため、インボイス制度について理解し、対応するかしないかの判断をする必要があるのです。インボイス制度に対応すると、請求書の作り方も若干変わります。

そこで本項では、フリーランスに影響が大きいインボイス制度についての概要と、フリーランスがしなければならない対応についてご説明します。

インボイス制度とは、消費税法の改正によってできた制度です。仕入れ税額控除を受けようとする際に、請求書などの書類に記載が必要な新しいルールを定めたものです。

2019年に改正された消費税法に基づいて、2023年10月にインボイス制度が施行します。インボイス制度が施行されると、経費を利用したい法人は適格請求書(インボイス)を発注先からもらわない限り、外注費用を経費として落とすことができなくなります。ところが、この適格請求書と呼ばれる請求書は免税事業者では発行できないのです。

そこで問題になるのが、年収1,000万円以下の免税事業者であるフリーランスです。免税事業者は適格請求書(インボイス)を発行できないため、法人はインボイスを発行できないフリーランスに仕事を発注するよりも、経費で落とせる法人に発注する法人クライアントが増える可能性が高い、と見られています。

一部の免税フリーランスの方々が、インボイス制度が導入されることでデメリットを被るために反対運動を起こしています。しかし、今のところ、インボイス制度が導入されることはほぼ確定と考えておいたほうがいいでしょう。

上述のように、インボイス制度が導入されることによって、法人クライアントはフリーランスよりも法人業者に外注するメリットが大きくなります。それでは、法人クライアントが経費で落とせない年収1,000万円未満の免税フリーランスはどうすればいいのでしょうか。

今まで得をしていた「益税」分の消費税を納付する選択をし、適格請求書(インボイス)が発行できる「適格請求書発行事業者」として行政に登録申し込みを申請するか、そのまま消費税を納税しないまま不利な状態で免税フリーランスを続けるか、の二択から選択肢を選ぶ必要があります。2023年10月1日の施行タイミングから「適格請求書発行事業者」になるには、2023年3月1日までに申し込みを完了させる必要があります。

おそらく、法人クライアント側は、経費で落とせないフリーランスにはよほどのことがない限り業務を発注しなくなるでしょう。その結果として免税フリーランスの仕事は激減するはずです。そのため、事実上、消費税を納税し、適格請求書(インボイス)を発行する事業者になるしかないのです。法律で縛られてはいないものの、ほとんどのフリーランスが「適格請求書発行事業者」になる選択をするでしょう。

上述の請求書サービス事業者の多くは、「適格請求書発行事業者」に対応できる新しい請求書テンプレートをリリース予定です。

フリーランスと請求書の書き方やテンプレート、具体的な事例などをご紹介してきましたが、それでもまだ請求書に関する疑問をお持ちの方もいるでしょう。

そこで本項では、フリーランスになりたての方や、フリーランスにこれからなろうとする方が悩むであろうポイントについてそれぞれ個別にご説明します。

フリーランスが請求書を封筒で送る場面はあまりありませんが、店舗経営をされているフリーランス方などの場合は時折そうした場面も出てくるでしょう。

請求書を送る際には「請求書在中」と封筒に赤字で記載するのがビジネスマナーです。絶対的なルールではないですが、受け取り相手のことを考えて「請求書在中」と記載しておいたほうが無難です。縦書きの封筒の場合には表面の左下に、横書きの場合には表面の左下に記載するのが通例です。

結論から言うと、必ずしも請求書に印鑑を押す必要はありません。Web系フリーランスの場合だと、請求書のやり取りはデータだけで行われる場合も多く、データに押印できないので印鑑も必要ありません。そもそも、商品の売買は印鑑を押さなくとも双方の合意さえあれば成り立つので、契約行為を証明するための契約書にも本来は押印する必要はないのです。

ただ、請求書に押印するとお互いの間で合意が取れたことの証拠になるので、トラブル防止の効果は期待できます。

Web系フリーランスの場合、書面の請求書ではなくデータの請求書を送るケースがほとんどです。データの場合、後で改竄できないようにPDFファイルにしてから送るのが通例です。

交通費などの経費を請求書に記載して請求しても大丈夫です。経費があっても費目数が少ない場合は、提供したサービス品目のところに並べて「交通費」などと請求書に記載しましょう。形式の慣例もとくにないので、クライアントが何の費用なのかわかるように記載すればOKです。あまりにも経費の費目数が多いようであれば、請求書とは別に「経費精算書」という書類を作成して経費をまとめて請求する方もいます。

領収書のデータを一緒に提出するとクライアントに対して親切です。

結論から言うと、請求書に自宅の住所を記載する必要はありません。フリーランスのなかには自宅兼オフィスとして自宅を仕事場にしている方も多いでしょう。職場の住所を記載する必要もないので、そうした方で自宅住所を記載したくなければ、住所は何も記載しなくてもOKです。

クライアントは、場合によって源泉徴収税をフリーランスの報酬から天引きする必要があります。源泉徴収とはつまるところ、所得税の先払いです。会社員からフリーランスになると確定申告を自身で行わなければならなくなりますが、その際に支払う税金のなかに所得税があります。それぞれの仕事に対して、クライアントが先に所得税分の金額を「源泉徴収税」として徴収し、クライアントのほうで支払ってくれるのです。

ただし、源泉徴収税として徴収され、クライアントに納めてもらった金額よりも、実際に納める必要がある所得税のほうが少なくなるケースもあります。そのような場合、源泉徴収税を請求書・帳簿に記載しておかないと、払いすぎた税金を取り返せなくなります。そのため、源泉徴収税は請求書に必ず記載し、そのたび帳簿にも記帳しておくことをおすすめします。

会社員をしていると給与が毎月振り込まれますが、フリーランスの場合はその限りではありません。フリーランスとして独立したての頃はとくに売り上げが安定せず、ときには借入をしてでもお金が必要になるときもあるでしょう。また、フリーランスが病気やケガなどで働けなくなったときには、会社員のように傷病手当などをもらえるわけでもありません。

じつは、どうしてもお金が必要になったときにお金を手に入れるための手段は、借入だけではありません。フリーランスだからこそ使えるファイナンスのテクニックがあります。それが、請求書の買取です。請求書を買い取ってもらうことで、請求書の金額から手数料が引かれた分の金額をその場で手に入れることができるのです。一般的には「ファクタリング」と呼ばれる金融サービスにあたります。

本項では、フリーランスがお金に困ったときに利用できるおすすめのファクタリングサービス5つをご紹介します。

フリーナンス即日払いは、信用力が低いフリーランスでも発行した請求書を提出すれば請求書の金額から手数料が差し引かれた金額を前払いですぐに支払ってくれるファクタリングサービスです。買取手数料は請求書額面の3%〜10%で、信用力が高かったり、使っていく回数が多くなるほど手数料の利率は低くなっていきます。

請求書を発行する際にフリーナンスの口座を記載します。そして、クライアントは指定されている口座に、支払い期日にフリーナンスの口座に支払います。そのため、フリーランスから申し出なければフリーナンス即日払いを利用しているかどうかはクライアントにはわかりません。

さらに、フリーナンス即日払いを利用するためにフリーナンスに登録すると、無料の付帯サービスとして業務遂行中や成果物に対する補償がつく「あんしん補償」サービスも利用できます。

QuQuMo(ククモ)とは、スマホやPCからオンラインで申し込みができて、最短2時間で申し込みから入金までが完了するファクタリングサービスです。社会的に信用力が低いと言われているフリーランスであっても、売掛金さえあれば担保なしで申し込めます。申し込み時に必要な書類も、クライアントに提出する請求書と、銀行の預金通帳の2つの書類のみで大丈夫なので気軽です。

申し込みをした事実が取引先に知らされることはないので、安心して申し込めます。また、他のフリーランス向けファクタリングサービスとは異なり、手数料が1%〜なので、ケースによってはかなり安い手数料でファクタリングサービスを利用できてお得です。利用の際に面談などの必要もありません。

ビートレーディングは、下限金額・上限金額ともに決まっておらず、売掛金さえあれば利用できるファクタリングサービスです。他社のフリーランス向けファクタリングサービスの場合、最初の利用では上限金額が決まっていて、必要金額を調達できない場合もありますが、その点、ビートレーディングは便利だと言えます。手数料は2%〜です。

他社のファクタリングサービスでは断られてしまうような信用力の低いフリーランスであっても、ビートレーディングなら審査に通る可能性があります。全体の審査通過率は98%と、非常に高い水準にあるためです。

ただし、ビートレーディングの場合、オンラインからは申し込むことができません。さらに、申し込みから資金が振り込まれるまで最短でも12時間かかるので、時間的にある程度余裕があるフリーランスの方におすすめです。

yup(ヤップ)はオンライン完結型のファクタリングサービスです。スマホやPCから手軽に申し込めて、最短60分で申し込みから支払いまでのプロセスがすべて完結する利便性の高さが特徴です。請求書のデータをPDFか画像でアップロードするだけで申し込めます。他のファクタリングサービスと違う点は、クライアントからフリーランスに入金があった後で、yupにフリーランス自身が振り込まなければならない点です。

利便性は高いですが、最初に利用するユーザーの場合、利用限度額は月に15万円までになっていますので、より高額な資金が必要な場合には他のサービスを利用するか、他のサービスとあわせて利用するかを選ばなければならないでしょう。また、手数料が10%で固定なので、より安い手数料で利用したい方も他のファクタリングサービスを選択してみてください。

Pay Today(ペイトゥデイ)は、申し込みから振り込みまで最短45分で完結できる、オンライン完結型のファクタリングサービスです。Pay Todayの手数料は1%〜9.5%と非常に低いものになっており、他のファクタリングサービスよりも安価に利用できます。また、調達可能な金額は下限が10万円、上限が5,000万円と非常に幅広くなっており、大型の資金調達ニーズにも対応可能です。

2者間ファクタリングなので、ファクタリングで資金調達した事実をクライアントに知られる心配はありません。フリーランスへの貸し出し実績も豊富にあるので、他のファクタリングサービスが利用できなかったフリーランスの方でも、審査に通りやすいでしょう。

以上、フリーランスが知っておくべき請求書の書き方や請求書関連情報をご説明しました。

フリーランスが請求書を作成することには、クライアントと契約内容の齟齬をなくし、後からトラブルが発生するのを防ぐ意味があります。また、フリーランスが請求書を発行することで、クライアントの支払いを促すこともできます。

最近はフリーランス向けの請求書作成サービスも増えてきています。一部のサービスでは、一般的に使われている請求書のフォーマットに沿ったテンプレートを無料で利用することも可能です。

2023年10月にインボイス制度が施行されるまでに、「適格請求書発行事業者」に登録するかどうか、免税事業者のフリーランスは選択しなければなりません。しかし、実質的にはほとんどのフリーランスが「適格請求書発行事業者」に登録することになるでしょう。

今回の記事を参考に、請求書の意味を理解し、請求書を正しく書いて、必要なタイミングで賢く利用してみてください。

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説 MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説

MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説 MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介

MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介 MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説

MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説