※本ページはプロモーションが含まれています

フリーランスとして事業をやっていく上で欠かせないのが、帳簿や書類の管理。帳簿はもちろん領収証や見積書も、確定申告が終わったら捨てて良いということはありません! 確定申告後、いつまで、どのように帳簿や書類を保存したら良いのか、ここで確認していきましょう。

========目次========

帳簿や書類を保存する必要性

青色申告者の場合

白色申告者の場合

消費税の仕入れ税額控除を受けている場合

まとめ

==================

※本ページはプロモーションが含まれています

フリーランスとして事業をやっていく上で欠かせないのが、帳簿や書類の管理。帳簿はもちろん領収証や見積書も、確定申告が終わったら捨てて良いということはありません! 確定申告後、いつまで、どのように帳簿や書類を保存したら良いのか、ここで確認していきましょう。

========目次========

帳簿や書類を保存する必要性

青色申告者の場合

白色申告者の場合

消費税の仕入れ税額控除を受けている場合

まとめ

==================

2014年より、事業所得のある人は個人事業主・法人、また青色申告・白色申告関係なく、帳簿を作成することが義務化されました。これにより、事業に関する帳簿や書類は事業者全員が保存しておくことになったのです。

領収書、見積書、納品書等の書類は証憑書類と呼ばれ、取引内容の証明となります。証憑書類は法律で「確定申告の期限日(3月15日)から○年間」と保存期間が決められています。起算日は領収書の発行日ではないので注意しましょう。

また帳簿や書類は、原則紙で保存することになっています。そのため電子取引であった場合は、紙に印刷して保存をしなければいけません。ただし保存期間最後の2年間は、マイクロフィルムでの保存が可能であったり、事前に税務署の承認を得れば電子データでの保存が可能であったりもします。

では、「確定申告の期限日(3月15日)」から何年間保存すれば良いのでしょうか。青色申告者と白色申告者とで決まりが異なりますので、それぞれ確認していきます。

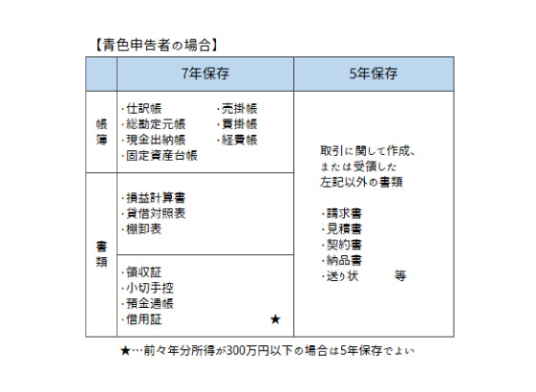

青色申告では「日々の取引を所定の帳簿に記帳し、その記帳に基づいて正しい申告をする」と決められているため、青色申告者は白色申告者と比べて、細かく帳簿や書類を揃えておく必要があります。税務調査の際に帳簿を提示できなかった場合、青色申告が取り消され追微課税を支払うことになってしまうこともありますので注意しましょう。

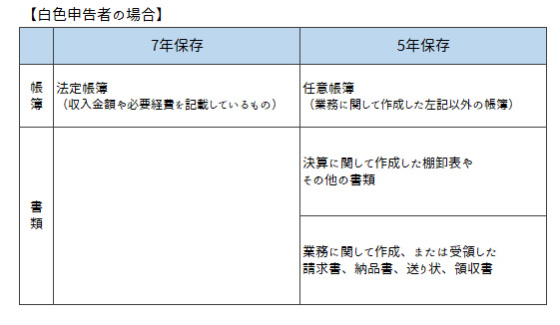

青色申告では赤字を3年まで繰り越して所得から差し引くことができますが、白色申告では赤字の繰り越しはできません。その分、保存期間が短い帳簿や書類が多くなります。

白色申告者や前々年の所得が300万円以下だった青色申告者で、かつ消費税の仕入れ税額控除を受けている場合は、領収書の保存期間が7年間と消費税法で決められています。

より長い保存期間の法律が優先されるので、十分注意しましょう。

保存期間を過ぎて書類を処分する場合は、シュレッダーや溶解処分業者を利用する等、最後まで気を抜くことなく管理することが大切です。

◆参考◆

「暮らしの税情報(令和元年度版)」記帳や帳簿等保存・青色申告/国税庁

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説

MONEY2024.03.15電子帳簿保存法 とは?個人事業主の対応についても詳しく解説 MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説

MONEY2024.03.14源泉徴収税は戻ってくる?還付の仕組みや戻ってくる時期も解説 MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介

MONEY2024.02.16確定申告で決定した所得税はクレジットカードで納付が可能!手順を紹介 MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説

MONEY2024.02.15予定納税は減額申請が可能!やり方やいつまでに必要かを解説